Najczęściej wybierane przez pracowników i pracodawców rozwiązania:

Umowa o pracę,

Umowa o dzieło,

Umowa zlecenia;

Praca na własną rękę, zatrudnienie B2B:

Każdy z powyższych odnośników przeniesie Cię do odpowiedniej sekcji, w której przedstawione zostały wady, zalety i koszty każdego z rozwiązań.

Czym jest umowa B2B?

Umowa B2B, czyli Business-to-Business, to bardzo wygodny sposób na rozliczenie pomiędzy pracodawcą a pracownikiem.

Zatrudnienie B2B polega na współpracy pomiędzy firmą “pracodawcy” a firmą “pracownika”, którą często stanowi jednoosobowa działalność gospodarcza.

Osoby decydujące się na rozliczenie B2B, motywowane są możliwością wyższych zarobków, ale i perspektywą pracy na własną rękę oraz szansą na rozwój własnej działalności przez samodzielne wykonywanie dodatkowych zleceń.

Umów się na bezpłatną konsultację

Umowa o pracę

Najpopularniejszą formą umowy o pracę jest umowa na czas nieokreślony i to właśnie o niej będziemy mówić w tym artykule (pozostałe możliwości to umowa na okres próbny, na czas określony, zastępstwo lub czas wykonania określonej pracy).

Zatrudnienie na umowę o pracę na czas nieokreślony trwa do momentu, gdy którakolwiek ze stron (pracodawca lub pracownik) złoży wypowiedzenie. Ustalone prawnie okresy wypowiedzenia w przypadku umowy o pracę na czas nieokreślony wynoszą:

- 2 tygodnie, jeśli pracownik pracował krócej niż pół roku.

- 1 miesiąc, jeśli pracownik pracował krócej niż 3 lata.

- 3 miesiące, jeśli pracownik był zatrudniony co najmniej 3 lata.

Co ciekawe, umowa o pracę może zostać zawarta ustnie, jednak ważne jest aby pracodawca jak najszybciej dostarczył pracownikowi potwierdzenie umowy w formie pisemnej – jeśli tak się nie stanie, popełnione zostaje wykroczenie przeciwko prawom pracownika. Każda umowa o pracę musi zawierać:

- datę zawarcia umowy,

- termin rozpoczęcia pracy,

- określenie rodzaju umowy,

- określenie stron umowy,

- określenie rodzaju pracy,

- określenie czasu pracy,

- określenie wynagrodzenia,

- określenie miejsca pracy.

Niestety umowa o pracę, z perspektywy zarobków, jest najmniej opłacalna zarówno dla pracownika, jak i pracodawcy, ale przecież pieniądze to nie wszystko. Jeśli jesteś zatrudniony na umowę o pracę, nie musisz martwić się o opłacanie składek, odprowadzanie odpowiednich podatków, przysługuje Ci urlop oraz zwolnienia lekarskie, podczas których otrzymujesz 80% swojego standardowego wynagrodzenia.

Dla wielu osób takie rozwiązanie jest najkorzystniejsze – wszelkie formalności są jasno określone. Praca jest (na tyle na ile to możliwe) pewna i stabilna, no i najczęściej nie zabierasz jej ze sobą do domu.

Wróćmy jednak na chwilę do kosztów zatrudnienia i zastanówmy się nad tym, czy aby na pewno umowa o pracę to złoty środek, który tak wiele osób w niej widzi. Co składa się na koszty zatrudnienia bazującego na umowie o pracę?

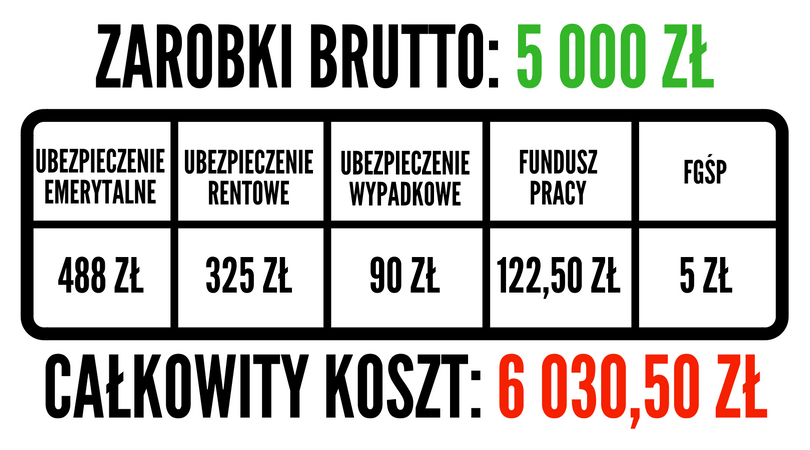

Dla ułatwienia, przyjmijmy Twoje zarobki brutto jako: 5 000 zł

Ale to nie wszystko, bo, jak pewnie wiesz, niektóre składki opłacane są po Twojej stronie, niektóre po stronie pracodawcy – kwota brutto jaką widzisz na umowie nie jest pełnym kosztem Twojego zatrudnienia jaki ponosi pracodawca:

Jak widzisz, 3 550,19 zł netto jakie otrzymasz do ręki to koszt 6030,50 zł dla pracodawcy. Korzyści zatrudnienia na umowę o pracę są spore, ale czy adekwatne do kosztów? Przyjrzyjmy się nieco dokładniej pozostałym możliwościom. Przykładowo, dobrą alternatywą dla pracy na etacie jest umowa B2B lub:

Umowa o dzieło

W przeciwieństwie do umowy o pracę, umowa o dzieło jest umową rezultatu. Przy umowie o pracę chodzi o samo świadczenie pracy, natomiast przy umowie o dzieło wykonawca odpowiada jedynie za wyniki – rezultaty swojej pracy.

O przebiegu “zatrudnienia” na umowę o dzieło nie decydują przepisy Kodeksu pracy, więc jeśli wybierzesz taką formę, musisz mieć świadomość tego, że zamawiający nie będzie zobowiązany zapłacić Ci dodatkowo za nadgodziny, ani udzielić Ci urlopu, który przysługiwałby Ci gdybyś pracował na etacie.

Od Ciebie zależy ile czasu spędzisz na wykonaniu danego dzieła. Pracę na wykonanie której jedna osoba potrzebować będzie miesiąca, Ty możesz wykonać w dwa tygodnie, a resztę czasu przeznaczyć na relaks lub kolejne zlecenie.

Co ciekawe, przy umowie o dzieło nie jesteś zobowiązany do wykonania pracy samodzielnie. Jeśli będzie to dla Ciebie korzystne i opłacalne, możesz zatrudnić dowolną liczbę osób do pomocy.

Dodatkowo, umowa o dzieło pozwala w niektórych przypadkach na zakwalifikowanie 50% wynagrodzenia jako kosztów uzyskania przychodu (suma odliczonych kosztów nie może przekroczyć 85.528 zł), jeśli dochodzi do przekazania praw autorskich (np. jeśli piszesz dla zamawiającego program).

Katalog osób uprawnionych do 50% autorskich kosztów uzyskania przychodu możesz znaleźć w art. 22 ust. 9 pkt 1-3 ustawy o podatku dochodowym od osób fizycznych. Co istotne, od stycznia 2018 roku katalog osób uprawnionych do skorzystania z 50% KUP został mocno ograniczony.

Nie zawsze jednak będzie można odliczyć pełne 50%. Na przykład jeśli w grę nie wchodzi przekazanie praw autorskich, limit kosztów uzyskania przychodu odejmowanych w celu wyliczenia podatku dochodowego to 20% wynagrodzenia. Jakie są w takim razie całkowite koszty zatrudnienia na umowę o dzieło?

Weźmy pod uwagę kwotę, jaką w poprzednim przykładzie umowy o pracę przeznaczyć musiał pracodawca: 6 030,50 zł

Uwzględniliśmy w tym przykładzie koszty uzyskania przychodu jako 20% wynagrodzenia, co pozwoliło na zredukowanie podatku dochodowego.

Jeśli doszłoby do przekazania praw autorskich, koszty uzyskania przychodu moglibyśmy określić jako 50% wynagrodzenia, co pozwoliłoby na zredukowanie podatku dochodowego do 543 zł.

Podsumowując, w przypadku zatrudnienia na umowę o dzieło:

- wynagrodzenie należy się za osiągnięty rezultat (wykonane dzieło),

- wykonawca płaci podatek dochodowy i nie ma prawa do ubezpieczeń emerytalnych, chorobowych, rentowych, wypadkowych ani zdrowotnych,

- wykonawca może wnioskować o zaliczkę na zakup potrzebnych do wykonania dzieła materiałów,

- wypowiedzenie umowy możliwe jest tylko pod określonymi warunkami,

- jeżeli nie wynika to wyraźnie z umowy, przyjmujący zamówienie nie musi wykonać dzieła osobiście.

Umowa zlecenia

W umowie zlecenia, tak samo jak w przypadku umowy o dzieło, koszty uzyskania przychodu mogą wynosić 50% lub 20% wynagrodzenia brutto i tym samym zredukować należny podatek dochodowy.

Jednak umowa zlecenia, w przeciwieństwie do umowy o dzieło, jest umową należytego starania, a nie rezultatu.

Zlecenie w tym przypadku należy z założenia wykonać osobiście, chyba, że w umowie wystąpi odpowiedni zapis o możliwości powierzenia określonych czynności osobie trzeciej lub powierzenie tych czynności będzie stosownie uzasadnione.

Jeśli umowa zlecenia jest dla pracownika jedyną formą zatrudnienia, koszty pracodawcy są zazwyczaj takie same jak w przypadku umowy o pracę, dlatego też najczęściej na umowę zlecenia zatrudniani są studenci do 26. roku życia i osoby szukające pracy dodatkowej. W takiej sytuacji pracodawca nie jest zobowiązany do opłacania składek do ZUS, Funduszu Pracy i Funduszu Gwarantowanych Świadczeń Pracowniczych.

Zleceniobiorca ma prawo do otrzymywania świadczeń przysługujących etatowemu pracownikowi, jak np. pokrycie kosztów podróży służbowej.

Umowa zlecenia ma również swoje wady. Oto niektóre z nich:

- Zleceniobiorca, w przypadku wyrządzenia szkód pracodawcy bądź osobie trzeciej, odpowiada za nie całym swoim majątkiem,

- Zleceniodawca w każdej chwili może wypowiedzieć umowę, ale powinien zwrócić zleceniobiorcy wydatki, które poniósł na wykonanie zlecenia.

Koszty umowy zlecenia

Koszty w przypadku pracowników, dla których praca określona w umowie zlecenia jest jedynym źródłem przychodu są takie same jak w umowie o pracę.

Koszty w przypadku studentów (z uwzględnieniem 20% kosztów uzyskania przychodu):

Koszty w przypadku pracowników posiadających inne źródła przychodów, z których łączne zarobki przekraczają minimalne wynagrodzenie (z uwzględnieniem 20% kosztów uzyskania przychodu):

Podsumowując:

- wynagrodzenie na umowie zlecenia należy się za samo wykonywanie zleconej czynności,

- zleceniobiorca płaci podatek dochodowy, połowę składki rentowej i emerytalnej, składkę zdrowotną, a czasem również ZUS (chyba, że przysługuje mu prawo do zwolnienia z tych danin),

- istnieje możliwość łatwego i szybkiego wypowiedzenia umowy,

- zleceniodawca na bieżąco monitoruje wykonywanie zlecenia, ale nie ma możliwości reklamacji,

- zleceniobiorca ma możliwość powierzenia zlecenia osobie trzeciej, jeśli wynika to z umowy lub jest uzasadnione.

Samozatrudnienie (działalność gospodarcza)

Dobrą alternatywą dla pracy na zasadach określanych przez powyższe umowy jest samozatrudnienie. W tym przypadku, prowadzisz własną działalność gospodarczą.

Jakie są korzyści wynikające z takiego rozwiązania?

Z pewnością oszczędność – jedyne koszty jakie poniesiesz to koszty prowadzenia działalności gospodarczej (ZUS, podatek dochodowy oraz często księgowość), a na podatku możesz oszczędzić, wliczając firmowe wydatki w koszty uzyskania przychodu.

Przy okazji niezależność – tak naprawdę jesteś swoim własnym szefem. Sam decydujesz ile i dla kogo pracujesz. Nie jest odgórnie określone, na opłacenie jakich składek przeznaczone zostaną Twoje zarobki (no, może poza składką na ZUS).

Niestety samozatrudnienie ma również swoje wady. Przez pierwsze dwa lata działalności oszczędność w porównaniu do pracy na etacie jest znacząca, ponieważ obowiązuje Cię wtedy obniżony ZUS. W wielu przypadkach, problemy pojawiają się kiedy przychodzi czas przejścia na pełną stawkę ZUS, a przychody z działalności pozostają bez zmian.

Dodatkowo, prowadząc działalność gospodarczą ponosisz pełną odpowiedzialność majątkową za działania firmy, co oznacza, że za wszelkie zadłużenia, których nie zdoła spłacić Twoja firma, zapłacisz własnym majątkiem.

Jakie są w takim razie realne koszty samozatrudnienia?

W powyższym przykładzie nie uwzględniliśmy kosztów uzyskania przychodu, ponieważ ich określenie bywa nieco bardziej skomplikowane w przypadku działalności gospodarczej i zależy w dużej mierze od konkretnego przypadku. Wykorzystaliśmy tu obniżoną składkę na ZUS obowiązującą przez pierwsze 2 lata prowadzenia działalności.

Po uwzględnieniu kosztów uzyskania przychodu i pełnej składki na ZUS, koszt prowadzenia działalności gospodarczej wzrósłby o ok. 600 zł. Tak więc koszt samozatrudnienia to ok. 1 200 –

1 800 zł w podanym przykładzie. Nie da się ukryć, że oszczędność jest spora w porównaniu do pracy na etacie. Wciąż jednak znaczącą część swoich zarobków oddajesz państwu.

Istnieje jakieś korzystniejsze, bardziej opłacalne i mniej skomplikowane rozwiązanie? Tak! A jest nim:

Spółka LTD

Dla osób wykonujących pracę o odpowiednim charakterze (dla uproszczenia taką, którą można by wykonywać jako freelancer, np. programista, grafik, copywriter) rozwiązaniem jest praca na własną rękę, w założonej przez siebie brytyjskiej spółce LTD.

Czym jest spółka LTD? Najprościej, jest to brytyjski odpowiednik polskiej spółki z ograniczoną odpowiedzialnością. Takie spółki w Wielkiej Brytanii może założyć praktycznie każdy – nie tylko brytyjscy rezydenci i obywatele krajów członkowskich UE. Ich działanie regulowane jest aktami prawnymi podpisanymi przez konkretne państwa z Wielką Brytanią, a nie np. przez Unię Europejską.

Jakie są najważniejsze korzyści związane z prowadzeniem spółki LTD?

- Zagraniczna forma prawna, rozpoznawalna na całym świecie i ułatwiająca działalność międzynarodową.

- Prostota prowadzenia działalności.

Od momentu zniesienia ulgi abolicyjnej, dyrektorzy spółek LTD mieszkający na co dzień w Polsce zobowiązani są do odprowadzenia od niej podatków, dlatego też, korzyści podatkowe wynikające z prowadzenia spółki LTD dotyczą w tym momencie jedynie osób mieszkających na co dzień w UK.

Kwota wolna od jakiegokolwiek podatku, czy składek na ubezpieczenie dla osób mieszkających na co dzień w UK wynosi 8 788 GBP (około 46 000 zł) rocznie. Rejestrując spółkę LTD stajesz się jej 100% udziałowcem, możesz zatrudnić się w niej jako dyrektor i wypłacać sobie taką pensję bez opodatkowania w Wielkiej Brytanii.

W Wielkiej Brytanii nie ma odpowiednika polskiego ZUS-u. Składki na ubezpieczenie ustalane są procentowo od zarobków przekraczających próg 8 788 GBP rocznie, a podatek dochodowy płaci się dopiero po przekroczeniu 12 500 GBP (ok. 65 000 zł) rocznie. Jeśli rejestrując spółkę LTD wciąż chciałbyś opłacać składki na ubezpieczenie w Polsce, mógłbyś wypisać się ze składek w UK i wypłacać ok. 65 000 PLN bez jakiegokolwiek opodatkowania.

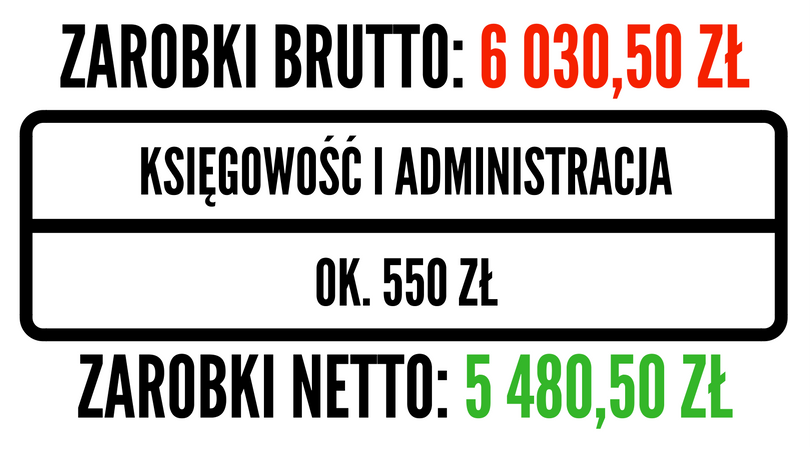

Jeśli mieszkasz w Wielkiej Brytanii, biorąc jako przykład zarobki brutto w wysokości 6030,50 zł miesięcznie, jedynym kosztem jaki poniesiesz w spółce LTD będzie księgowość i administracja – koszt 120 GBP (ok. 550 zł) miesięcznie, czyli:

Wspomniałem wcześniej o prostocie prowadzenia działalności w UK, co mogło wydać Ci się dziwne – przecież chodzi o firmę w obcym kraju! W rzeczywistości jednak prowadzenie spółki LTD sprowadza się na co dzień do kompletowania wystawionych i otrzymanych przez Twoją firmę faktur oraz przesyłania ich skanów lub zestawienia do biura rachunkowego raz w miesiącu.

Brytyjskie urzędy, w przeciwieństwie do polskich, dążą do ograniczenia swoich kontaktów z przedsiębiorcami – na chwilę obecną przyjęte jest aby kontrole skarbowe wykonywać raz na 5 lat i jeśli myśląc o kontroli skarbowej wyobrażasz sobie grupę zdeterminowanych urzędników przewracających Twoje biuro do góry nogami – kontrola skarbowa w UK może Cię pozytywnie zaskoczyć.

Najprawdopodobniej nie zobaczysz, ani nie usłyszysz nawet kontrolera, ponieważ w relacjach z brytyjskimi urzędami reprezentuje Cię certyfikowane biuro rachunkowe.

Dlaczego nie jest to rozwiązanie dla każdego? Ponieważ, spółka LTD nie może posiadać w Polsce “zakładu”, czyli stałej, fizycznej placówki prowadzenia działalności, o ile sama firma i jej zarząd mają podlegać opodatkowaniu w Wielkiej Brytanii i korzystać z tamtejszych kwot wolnych od podatku, itp. Rezydencja podatkowa spółki musi znajdować się w Wielkiej Brytanii, a nie w Polsce, dlatego też sugerujemy ją osobom wykonującym zawody “wolne”. Więcej na ten temat przeczytasz w sekcji: Czy spółka LTD jest dla Ciebie?

Potrzebujesz zarejestrować firmę w Polsce ze względu na biuro, leasing czy ubezpieczenie? Jeśli tak, rozwiązaniem dla Ciebie może być Spółka z o.o. dla branży IT – zobacz!

Podsumowanie

Na pewno najbardziej opłacalną formą zatrudnienia lub prowadzenia działalności jest brytyjska spółka LTD, jednak jest ona zarezerwowana dla dość wąskiej grupy przedsiębiorców. Na kolejnych miejscach plasują się umowy o dzieło oraz zlecenia, samozatrudnienie z własną działalnością gospodarczą, no i na samym końcu praca na etacie.

Wszystko zależy jednak od Twojego konkretnego przypadku. Większą wartość może mieć dla Ciebie stabilność i bezpieczeństwo. Może bardziej zachęcająca od krętej ścieżki przedsiębiorcy jest dla Ciebie perspektywa rozdzielonego życia prywatnego i zawodowego. Warto jednak znać dostępne opcje po to, by nie znaleźć się kiedyś w sytuacji bez wyjścia.

Masz jakiekolwiek pytania? Zastanawiasz się czy spółka LTD i zatrudnienie w formie B2B lub prowadzenie zupełnie niezależnej działalności to rozwiązanie odpowiednie dla Ciebie?

Skontaktuj się z nami lub umów na bezpłatną konsultację z jednym z naszych doradców – chętnie pomożemy!

Dołącz również do wspieranej przez nas grupy na facebooku: Firma w Anglii – Baza Wiedzy, nt. Prowadzenia Biznesu w UK oraz polub naszą stronę SOVA Accounting. Dzięki temu zawsze będziesz na bieżąco z informacjami ze świata brytyjskiej księgowości i przedsiębiorczości!