Dlatego też spieszymy z omówieniem wspomnianych warunków, skupiając się głównie na tych mających w naszej opinii największy wpływ na sprzedaż do UK.

Incoterms – co to jest?

Incoterms, to skrót od International Commercial Terms, czyli dosłownie międzynarodowych warunków sprzedaży.

Incoterms opisane w oficjalnym podręczniku Międzynarodowej Izby Handlowej z 2020 roku to 11 podstawowych reguł handlowych opisujących obowiązki i odpowiedzialność po stronie kupującego oraz sprzedającego. Dotyczą one między innymi takich aspektów jak transport towaru, jego ubezpieczenia czy wyładunku, jak również obowiązków celnych.

Takie z góry opisane i przyjęte warunki sprzedaży pozwalają na sprawną organizację zakupu/sprzedaży, dzięki czemu przedsiębiorcy z różnych państw nie muszą ustalać ze sobą wszystkich szczegółów indywidualnie.

Incoterms 2020

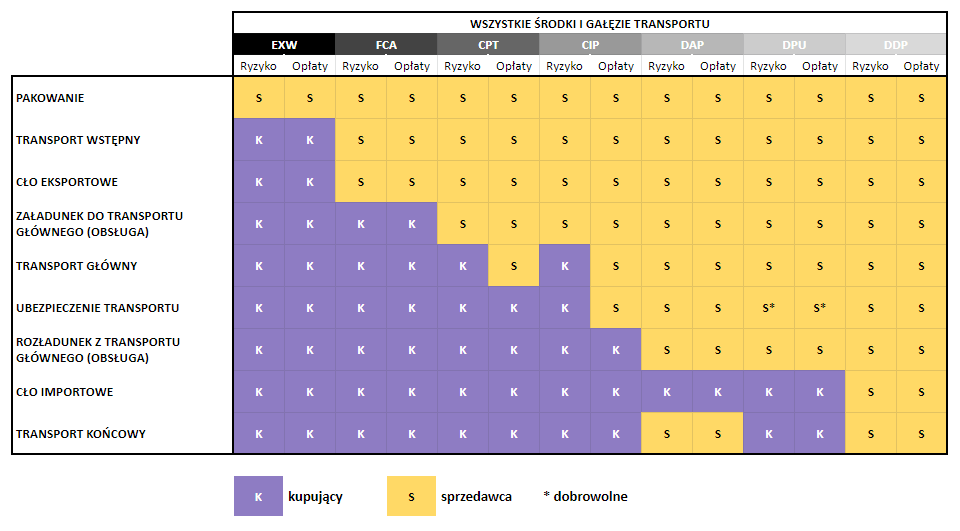

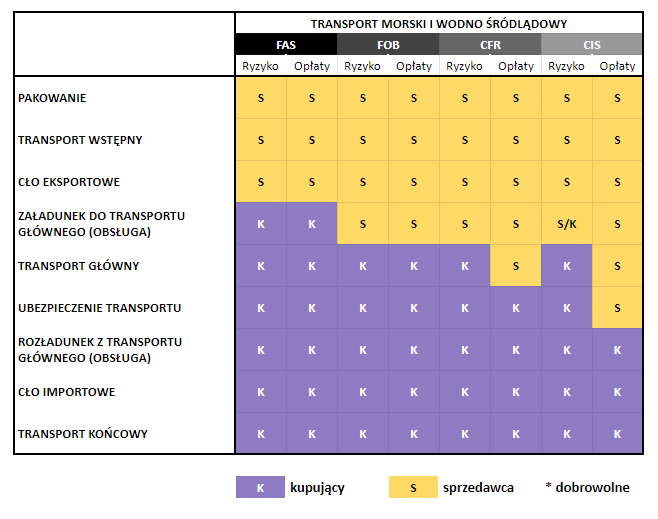

Dzielimy je na te dostępne dla wszystkich gałęzi i środków transportu, tzw. reguły powszechne oraz na te dostępne wyłącznie dla transportu morskiego i wodnego śródlądowego.

W pierwszej kategorii wyróżniamy: EXW, FCA, CPT, CIP, DAP, DPU i DDP.

W drugiej natomiast: FAS, FOB, CFR i CIF.

Poniżej znajduje się infografika przedstawiająca kolejne etapy wymiany handlowej, przypisując ryzyko oraz opłaty za nie jednej ze stron wymiany – kupującemu lub sprzedającemu.

Brexit – sprzedaż do UK od 2021

Przyjrzyjmy się teraz położeniu, w jakim znalazł się polski przedsiębiorca, który dotychczas sprzedawał do Wielkiej Brytanii na zasadach wewnątrzwspólnotowych dostaw oraz limitów sprzedaży wysyłkowej.

Do 31.12.2020 roku podczas sprzedaży hurtowej wystawiał on fakturę na 0% VAT PL i kompletował dokumenty potwierdzające dokonanie wewnątrzwspólnotowej dostawy towaru. Rozliczeniem VAT w UK zajmował się już kupujący – brytyjski przedsiębiorca. Z kolei podczas sprzedaży detalicznej o ile obroty wynikające ze sprzedaży do UK mieściły się w limicie 75 000 GBP, to wystarczyło taką transakcję rozliczyć jak krajową, a więc naliczając standardową stawkę VAT w Polsce – najczęściej 23%. Kupujący otrzymywał taki towar i niczym się nie martwił.

Od 01.01.2021 roku wszelkie dotychczasowe zasady sprzedaży wewnątrz wspólnoty w relacji do UK zostały zastąpione zasadami eksportu oraz importu. Polski przedsiębiorca, sprzedając towar hurtowo, nadal może wystawić fakturę na 0% VAT, jednakże musi dokonać odprawy celnej i skompletować dokumenty potwierdzające wywóz towarów do kraju trzeciego, jakim jest Wielka Brytania. Kupujący natomiast w swoim Państwie dokonuje odprawy celnej w związku z importem zakupionych towarów. Musi więc opłacić ewentualne cło oraz VAT, wypełnić odpowiednie dokumenty i przedłożyć je do właściwych organów.

Jeżeli dochodzi do sprzedaży detalicznej, w której wartość pojedynczej przesyłki przekracza 135 GBP netto, to Polski sprzedawca traktuje tę transakcję jako eksport, zatem zasady działania będą takie same jak w przypadku wyżej opisanej sprzedaży hurtowej. Dla kupującego natomiast sytuacja zmienia się diametralnie, ponieważ kupując z Polski czy innych państw UE takie towary, zobowiązany jest podobnie jak odbiorca hurtowy do opłacenia ewentualnego cła oraz VAT.

Na tym etapie wszystko jest jasne, sprzedawca zajmuje się eksportem, a kupujący importem, każdy w swoim państwie, a nawiązane kontakty handlowe sprzed Brexit pozostają nienaruszone. Jednak z perspektywy brytyjskiego przedsiębiorcy oraz konsumenta sytuacja się zmieniła – stoją teraz przed wyborem kupna towaru z Polski z obowiązkiem płacenia cła i VAT na granicy, dopełniania obowiązków administracyjnych, dłuższym czasem dostarczenia zakupów oraz obawą o ich zatrzymanie na granicy itd. lub kupna towaru od brytyjskiej firmy – bez żadnych dodatkowych komplikacji administracyjno skarbowych czy transportowych. Jeżeli nie obawiają się oni nowych obowiązków wynikających z importu, to unikamy problemu, co gdy jednak nie chcą się ich podejmować? Polski przedsiębiorca może ich tego dyskomfortu pozbawić decydując się na jedną z reguł Incoterms, a mianowicie DDP – Delivered Duty Paid (dostarczone, cło opłacone).

DDP – sprzedaż do Wielkiej Brytanii

Wybierając formę dostawy DDP, sprzedawca decyduje się przejąć wszystkie obowiązki kupującego wynikające z importu i wziąć je na swoje barki. W związku z tym, będzie on zobowiązany do rejestracji na VAT UK, składania deklaracji VAT Return oraz pozyskania brytyjskiego numeru EORI, aby dokonać pełnej odprawy celnej na Wyspach. Wówczas kupujący otrzyma towar pod wskazany adres dostawy bez żadnych obowiązków skarbowych czy administracyjnych.

Jeżeli zatem Twoje kontakty handlowe ucierpiały przez Brexit i zależy Ci na ich poprawie lub chcesz wzmocnić swoją pozycję na rynku brytyjskim, a może w ogólne na nim zaistnieć, to zaoferowanie tej zdecydowanie dla brytyjskich klientów korzystnej formy wysyłki na regułach DDP może być dobrym pomysłem.

Podsumowanie

W związku z Brexit relacje handlowe z Wielką Brytanią uległy znaczącym zmianom:

- zasady wewnątrzwspólnotowe zostały zniesione;

- zaczęły obowiązywać zasady eksportu oraz importu;

- sprzedający muszą dopełnić obowiązków wynikających z procedur eksportowych;

- niektórzy sprzedający są zobowiązani do rejestracji do VAT UK;

- kupujący często są zobowiązani do opłacania cła oraz VAT.

Możemy zastanawiać się, kto w tych okolicznościach bardziej ucierpiał, jednak zamiast tego chcemy zwrócić uwagę polskich przedsiębiorców na rozwiązanie, jakie mają na wyciągnięcie ręki, a które w sposób znaczący może wpłynąć na ich wyniki sprzedażowe osiągane na Wyspach, bowiem:

- sprzedawca może wybrać dostawę zgodną z regułą DDP;

- przejmie on wówczas obowiązki importowe w UK;

- zobowiązany będzie do rejestracji do VAT i składania deklaracji VAT Return;

- będzie potrzebował brytyjskiego numeru EORI, aby dopełnić procedur celnych w UK;

- kupujący otrzyma towar dostarczony pod drzwi i nie będzie martwił się o dodatkowe kwestie importowe.

Jesteś zainteresowany tym rozwiązaniem? Nasze biuro rachunkowe pomaga Polskim przedsiębiorcom w omówionych wyżej obowiązkach – dokonujemy rejestracji na VAT brytyjski, występujemy o nadanie brytyjskiego numeru EORI oraz składamy deklaracje z VAT Return. Skontaktuj się z nami, a szczegółowo omówimy Twoją sytuację i postaramy się pomóc!