Transport towarowy

W celu poprawnego zrozumienia poniżej omawianych kwestii na wstępie konieczne jest sprecyzowanie przedmiotu, którego dotyczą. Freight transport, inaczej transport towarowy lub po prostu fracht obejmuje przede wszystkim:

- towary lub ładunek;

- pocztę;

- dokumenty;

- pojazdy bez opieki.

Świadczenie usług transportu towarowego przyjmuje się gdy pojazd, statek, pociąg lub samolot jest dostarczany wraz z kierowcą, lub załogą do przewozu towarów. Należy pamiętać, iż środek lokomocji musi iść w parze z operatorem tj. kierowcą lub załogą, jeżeli jedno występuje osobno, to nie świadczy się usługi transportowej. Dla przykładu, jeżeli wynajmowany jest pojazd, statek, pociąg lub samolot bez kierowcy, lub załogi, to świadczony jest środek transportu, a nie usługa transportu towarowego, podobnie gdy wynajmowany jest pojazd, statek, pociąg lub samolot z kierowcą, ale nic nie jest ostatecznie przewożone, i w tym przypadku nie stanowi to usługi transportowej.

Do prawidłowego rozliczenia usługi transportowej towarów, należy zwrócić uwagę na dwa aspekty:

- Place of supply tj. miejsce świadczenia

- The liability of supply tj. obowiązującą stawkę VAT

Miejsce świadczenia usług transportowych

Miejscem świadczenia usług najprościej mówiąc, określa się to, gdzie należy rozliczyć ją na gruncie podatku VAT, a dokładniej w jakim państwie. Place of supply jest zależne od statusu klienta – usługi świadczone dla klienta biznesowego a dla konsumenta rozpatruje się odrębnie.

Aby móc uznać daną firmę za klienta biznesowego nie wystarczy potwierdzenie jego zarejestrowania do VAT. Powinno się dodatkowo uzyskać dowody handlowe wskazujące na to, iż klient prowadzi działalność gospodarczą i pochodzi spoza Wielkiej Brytanii. Dla klientów z UE ich numery rejestracyjne VAT są najlepszym dowodem na to, że klient z Unii prowadzi działalność. Jeżeli jednak klient nie jest w stanie podać numeru VAT, można wówczas zaakceptować alternatywne dowody przykładowo: zaświadczenie organów podatkowych lub inny dokument handlowy wskazujący na charakter działalności klienta w jego kraju ojczystym.

Gdy status klienta zostanie potwierdzony jako biznesowy, zastosowanie będzie miała standardowa zasada rozliczania transakcji B2B tj. zasada reverse charge (odwrotne obciążenie), dla której zgodnie z art. 28b ust.1 Ustawy o podatku od towarów i usług:

”Miejscem świadczenia usług w przypadku świadczenia usług na rzecz podatnika jest miejsce, w którym podatnik będący usługobiorcą posiada siedzibę działalności gospodarczej […]”.

Zgodnie z powyższym zapisem, w przypadku świadczenia usług na rzecz zagranicznej firmy, miejscem ich świadczenia jest państwo, w którym dane przedsiębiorstwo posiada siedzibę. Wyjątek stanowi sytuacja, w której miejscem świadczenia jest Wielka Brytania, a cały transport odbywa się poza granicami GB, wówczas za faktyczne miejsce świadczenia uznaje się każde miejsce, w którym odbywa się transport.

Konsekwencją zasady reverse charge jest również to, iż za rozliczenie VAT od danej transakcji odpowiedzialny jest usługobiorca.

Przykłady:

W przypadku świadczenia usług na rzecz osób fizycznych miejscem świadczenia jest każdorazowo miejsce, w którym odbywają się dane usługi, a za rozliczenie VAT odpowiedzialny jest usługodawca, czyli przewoźnik.

Przykłady:

Usługi transportowe – stawka vat

W Wielkiej Brytanii w przypadku omawianych usług wyróżnia się dwie stawki VAT: 20% i 0%. Pierwsza z nich obowiązuje każdorazowo, gdy miejscem świadczenia usług jest UK, za wyjątkiem przypadków, dla których zastosowanie ma stawka 0%.

Stawka 0% dla usług transportu towarowego ma zastosowane, gdy miejscem świadczenia jest Wielka Brytania oraz:

- gdy droga towaru jest z miejsca wewnątrz do miejsca poza UK i odwrotnie (import/eksport).

- gdy są one dostarczane w związku z podróżą z miejsca importu do miejsca przeznaczenia w Wielkiej Brytanii (stawka 0% ma zastosowanie w zakresie, w jakim usługi te są świadczone w Wielkiej Brytanii).

Przykład:

| Towary zostały zaimportowane spoza UK do portu w Dover, a następnie przewiezione z Dover do Londynu. Usługa transportu towarów z Dover do Londynu jest opodatkowane stawką 0%. |

3. gdy towary dostarczane są w związku z podróżą z miejsca ich pochodzenia znajdującego się w Wielkiej Brytanii (w zakresie, w jakim usługi te są świadczone w Wielkiej Brytanii).

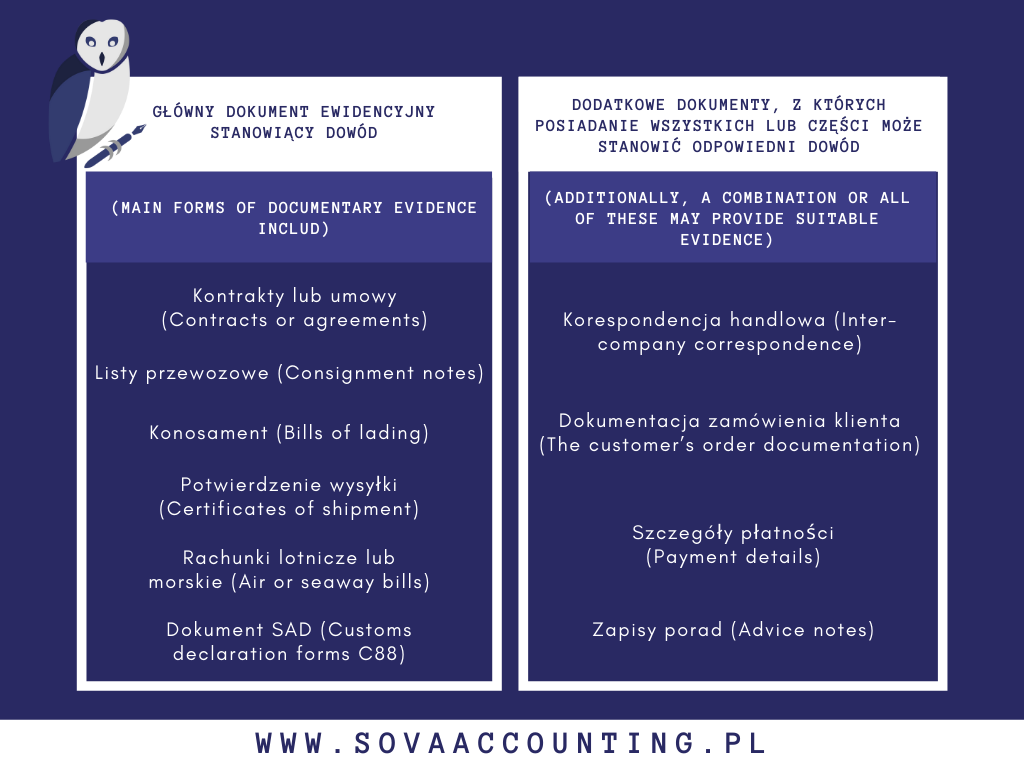

Aby przewoźnik mógł zastosować 0% VAT, musi posiadać przynajmniej jeden z poniższych dowodów:

Podmiot spoza UK – rejestracja VAT UK

Syntetyzując powyżej przedstawione informacje, możemy w jasny sposób wskazać sytuacje, w których podmiot mający siedzibę poza Koroną Królewską, zobowiązany jest do rejestracji na VAT w UK. Ostatecznie ma to miejsce w dwóch przypadkach:

- Transport jest w całości wykonywany na terenie UK dla klienta indywidualnego.

- Transport jest częściowo wykonywany na terenie UK dla klienta indywidualnego (usługodawca może wtedy ubiegać się o zwolnienie z rejestracji, ponieważ ma wtedy zastosowanie stawka 0% VAT).

Jeżeli zatem firma spoza UK świadczy pierwszą z opisanych wyżej usług, to ciąży na niej obowiązek rejestracji na VAT i rozliczania się z VAT na Wyspach. W drugim z wymienionych przypadków rejestracja co do zasady nadal jest wymagana, choć można ubiegać się o zwolnienie z tego obowiązku.

Podsumowanie

Brexit wywołał wiele zmian w dotychczasowym sposobie rozliczania transakcji handlowych prowadzonych z rezydentami Wielkiej Brytanii. Niestety w zdecydowanej większości to na przedsiębiorcach z Unii Europejskiej ciąży obowiązek dostosowania się do nowych realiów gospodarczych. W przypadku przewoźników jest to, chociażby rejestracja na VAT, która ma miejsce gdy:

- Transport jest w całości wykonywany na terenie UK dla klienta indywidualnego.

- Transport jest częściowo wykonywany na terenie UK dla klienta indywidualnego (usługodawca może wtedy ubiegać się o zwolnienie z rejestracji, ponieważ ma wtedy zastosowanie stawka 0% VAT).

Powyższe zmiany zaszły już wraz z początkiem 2021 roku.

Natomiast od 2022 roku w przypadku przewoźników doszedł dodatkowo obowiązek rejestracji w systemie GVMS oraz stosowania odmiennych procedur celnych.

O tych zmianach szczegółowo pisaliśmy w artykule GVMS – rejestracja | GMR | EORI GB | Government Gateway.

Jeżeli potrzebują Państwo wsparcia w rejestracji czy obsłudze VAT w Wielkiej Brytanii, to zachęcamy do kontaktu z jednym z naszych specjalistów, który analizując zaistniałą sytuację biznesową, szczegółowo omówi Państwa ewentualne obowiązki podatkowe na Wyspach.