Cel i założenia Konwencji MLI

Konwencja MLI (Multilateral Instrument to Modify Bilateral Tax Treaties) budząca zaniepokojenie pośród osób prowadzących zagraniczne spółki, to jeden z owoców projektu BEPS współtworzonego przez Organizację Współpracy Gospodarczej i Rozwoju (OECD) oraz grupę państw G20.

Zgodnie z oficjalnym dokumentem wyjaśniającym postanowienia Konwencji, MLI to:

(…) jeden z wyników projektu dotyczącego przeciwdziałania zmniejszania podstawy opodatkowania oraz transferowi zysków, czyli strategii planowania podatkowego, która wykorzystuje luki prawne i niedopasowanie przepisów prawa podatkowego w celu sztucznego przenoszenia zysku do państw o niskim lub zerowym poziomie opodatkowania.

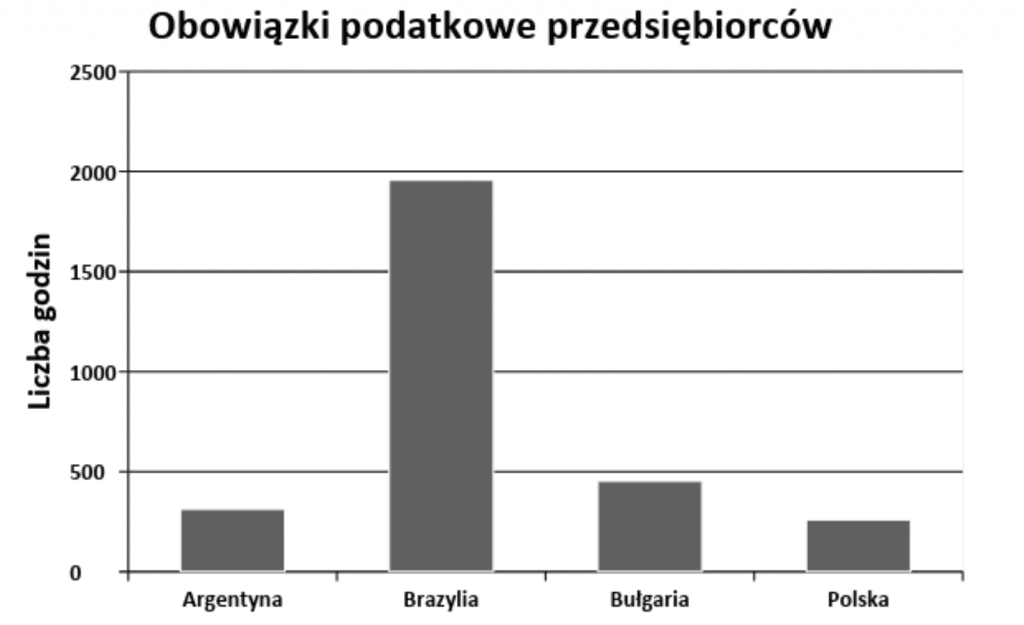

Konwencja wielostronna ma zatem doprowadzić do powstania mechanizmów przeciwdziałania transferowi dochodów od dotkliwych podatkowo jurysdykcji, do tych zdecydowanie bardziej preferencyjnych dla przedsiębiorców. Poziom ucisku fiskalnego w państwach pokazuje na przykład coroczny raport PwC. Poniższy wykres prezentuje, ile godzin poświęcili przedsiębiorcy na wypełnienie podatkowych obowiązków w 2017 roku.

Mimo, że Polska nie wypada zbyt korzystnie na tle krajów takich jak Estonia, Szwajcaria, czy Wielka Brytania, są na świecie państwa, gdzie prowadzenie biznesu wiążę się z o wiele dłuższym czasem poświęcanym na biurokrację. Prym zdecydowanie wiedzie tutaj Brazylia:

Wyeliminowanie podwójnej rezydencji spółek ma być przepisem na sukces państw, które od lat dokładają wszelkiej staranności by sukcesywnie uszczelniać swoje systemy podatkowe.

Największy przychód budżetów państw i – analogicznie – największe straty, generują wielkie korporacje uciekające się do różnych sposobów optymalizacji podatkowej. W związku z tym, to właśnie one są na celowniku MLI.

W założeniach Konwencji ostateczne rozwiązanie kwestii podwójnej rezydencji spółek ma nastąpić po implementacji zmienionego w 2017 roku kryterium uznawania miejsca rezydencji spółki z PoEM (Place of Effective Management) na kryterium oparte o bilateralne porozumienia. Jeśli państwa nie zawiążą takiej umowy, wówczas spółce nie będą przysługiwać prawa do ulg i zwolnień podatkowych z tytułu rezydencji. Na dzień dzisiejszy ustalenie rezydencji podatkowej m.in. brytyjskich spółek następuje kolejno na podstawie miejsca inkorporacji oraz miejsca spotkań zarządu.

Kogo dotyczy MLI?

Ustawa została podpisana przez prawie wszystkie kraje członkowskie OECD, z wyłączeniem

m.in. USA. Chęć walki z agresywną optymalizacją nie dotyczy więc tylko Polski, lecz większości państw.

Polska złożyła do OECD dokument potwierdzający ratyfikację Konwencji 23 stycznia 2018 roku i tym samym jako czwarta sfinalizowała procedury ratyfikacyjne. W tym miejscu warto odnotować, że jednym z najistotniejszych zapisów MLI jest art. 5, który umożliwia państwu zmianę metody unikania podwójnego opodatkowania z metody wyłączenia z progresją na metodę zaliczenia proporcjonalnego (o konsekwencjach zmiany przeczytasz w dalszej części artykułu). Przepis ten ma zastosowanie wobec rezydentów Polski tylko w sytuacji, gdy spełnione łącznie zostaną poniższe warunki:

- druga strona UPO (umowy o unikaniu podwójnego opodatkowania) zdecyduje się, by objąć tę umowę Konwencją;

- druga strona UPO nie złoży uwag wobec artykułu 5 MLI ani nie zastopuje zmiany metody przez Polskę;

- MLI faktycznie zacznie obowiązywać i obie strony UPO ją ratyfikują.

Dotychczas wszystkie trzy klauzule weszły w życie. Wielka Brytania ratyfikowała MLI w dniu 29 czerwca 2018 roku. Z uwagi na przepisy konwencyjne, zmiany w zakresie regulowanym ww. ratyfikacją nastąpią w Zjednoczonym Królestwie z dniem 1 października 2018 roku.

Zapisy Konwencji MLI zostały zinterpretowane przez doradców podatkowych pracujących dla KPMG – jednej z należących do Wielkiej Czwórki firm (obok wspominanego już PwC) doradzających biznesowym gigantom. Analiza ta jest bardzo optymistyczna:

(…) w przypadku kolizji przepisów wynikających z danej umowy o UPO z postanowieniami Konwencją MLI, pierwszeństwo w takiej sytuacji będą miały zapisy znajdujące się w Konwencji MLI. Równocześnie, obowiązywanie Konwencji MLI nie wyłączy możliwości zmiany postanowień umowy o UPO w drodze bilateralnych negocjacji.

Oznacza to z jednej strony, że na mocy MLI można znieść dobrze funkcjonujące dotychczas umowy o unikaniu podwójnego opodatkowania, bez konieczności przeprowadzania dodatkowych negocjacji. Wszystko ma jednak awers i rewers. To właśnie w gestii umów dwustronnych pozostanie kwestia regulacji dotyczących opodatkowania rezydentów Rzeczypospolitej osiągających dochody zagraniczne.

Z doniesień prasowych wynika, że docelowo intencją Polski jest wprowadzenie do UPO dodatkowych warunków ustalonych w ramach bilateralnych negocjacji na mocy klauzuli LOB (limitation on benefits). Czym jest ta klauzula, dowiesz się w dalszej części artykułu.

Jakie zmiany niesie ze sobą MLI?

Wszystkie państwa obligatoryjnie muszą wprowadzić do swoich umów o UPO tylko tzw. minimalny standard. W praktyce chodzi o nową klauzulę generalną PPT. Przeprowadzenie Principal Purpose Test, tj. testu podstawowego celu, ma przede wszystkim odpowiedzieć na pytanie, czy jednym z głównych celów danej transakcji jest nadużywanie zapisów umowy o unikaniu podwójnego opodatkowania.

Gdy państwowe organy podatkowe będą doszukiwać się optymalizacji podatkowych niezgodnych z prawem, będą mogły za pomocą dodatkowego narzędzia ingerować w treść i cel umów między przedsiębiorcami. Takie detale jak np. czym jest dokładnie wspomniane nadużywanie zapisów UPO, nie zostały sprecyzowane. Innymi słowy, PPT ma być kolejnym straszakiem dla podatników.

Pozostałe postanowienia UPO nie muszą się zmieniać. Wszelkie inne modyfikację są opcjonalne. Dwa państwa nie mają zatem obowiązku wdrażania jakichkolwiek nowości, jeśli nie wyrażą na nie obopólnej zgody. Obecnie klauzula PPT to jedyny wybrany przez Polskę środek prawny skierowany przeciwko nadużyciom umów o UPO. Na mocy MLI istnieje możliwość zastąpienia jej klauzulą LOB (ang. Limitation of Benefits).

Klauzula ograniczenia korzyści stawia sobie za cel dążenie do pozbawienia korzyści podatkowych zorganizowanych w sztuczny sposób, działających międzynarodowo struktur organizacyjnych. Wprawdzie już na dzień dzisiejszy w niektórych umowach postanowienie LOB funkcjonuje, ale jest raczej martwym paragrafem. Warto zdawać sobie sprawę, że aby móc robić użytek z tego typu postanowień, muszą być one wsparte także odpowiednimi przepisami w prawie lokalnym i praktyką w ich stosowaniu.

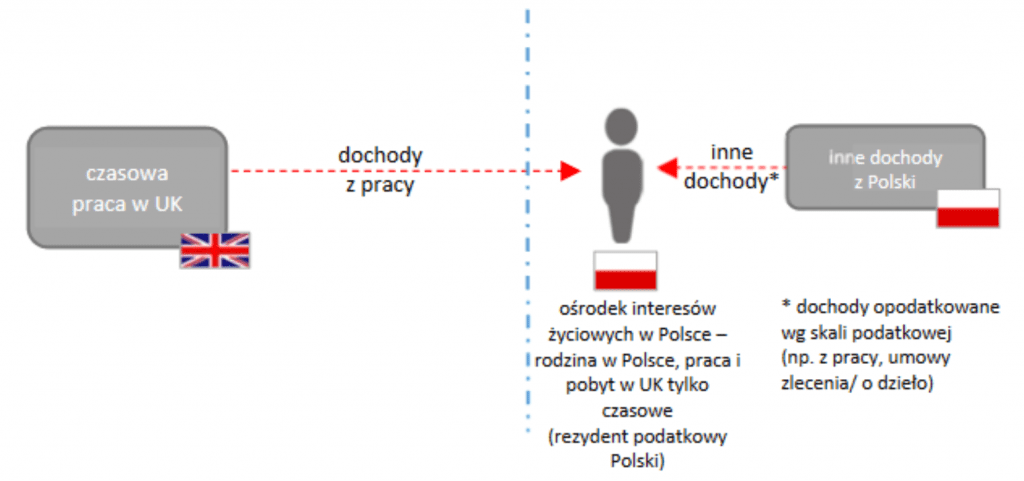

W przypadku bilateralnych stosunków pomiędzy Polską a Wielką Brytanią, Konwencja wprowadzi zmianę metody unikania podwójnego opodatkowania z metody wyłączenia z progresją na odrobinę mniej korzystną metodę zaliczenia proporcjonalnego. Wielka Brytania nie wystąpiła z żadnymi zastrzeżeniami do propozycji Polski w ww. zakresie – w konsekwencji przyjęła ją w sposób „milczący”. W ramach metody wyłączenia z progresją, dochód osiągnięty w obcym państwie jest zwolniony z opodatkowania w kraju, którego jest się rezydentem. Dopiero w przypadku, gdy rezydent Polski osiąga w ciągu roku podatkowego obok zagranicznego dochodu z tytułu pracy lub pensji dyrektorskiej również dochód w swoim kraju, musi złożyć odpowiednie zeznanie podatkowe.

Zmiana metody unikania podwójnego opodatkowania na metodę zaliczenia proporcjonalnego, z którą mamy do czynienia od 2020 roku – oznacza dodatkowy obowiązek administracyjny dla polskich rezydentów. W ramach obecnej metody unikania podwójnego opodatkowania istnieje możliwość uniknięcia styczności z polskim fiskusem, ponieważ na osobach uzyskujących dochód zagraniczny nie ciąży jeszcze prawny obowiązek do złożenia rocznego zeznania podatkowego przed polskimi urzędami. Potwierdza to poniższa Krajowa Informacja Podatkowa.

Przy zastosowaniu metody odliczenia proporcjonalnego obowiązek wykazania w zeznaniu rocznym dochodu uzyskanego za granicą istnieje zawsze, bez względu na to, czy oprócz dochodów z zagranicy podatnik uzyskał w Polsce inne dochody opodatkowane według skali podatkowej.

Z zapewnień Ministerstwa Finansów można wysnuć nawet wniosek, że w UPO pomiędzy Polską a Wielką Brytanią wprowadzone zostaną rozwiązania usuwające niepotrzebne obowiązki administracyjne w tym zakresie.

Jak przy obecnym stanie wiedzy powinni zachować się dyrektorzy LTD?

Dla Polaków uzyskujących zagraniczne dochody, znaczące negatywne skutki miałoby dopiero zniesienie tzw. ulgi abolicyjnej wynikającej z metody zaliczenia proporcjonalnego.

Ulga abolicyjna zawarta jest w art. 27g ustawy o podatku dochodowym od osób fizycznych.

Podatnik podlegający obowiązkowi podatkowemu określonemu w art. 3 ust. 1 [nieograniczony obowiązek podatkowy polskich rezydentów], rozliczający na zasadach określonych w art. 27 ust. 9 albo 9a [polski rezydent osiągający dochody zagraniczne] uzyskane w roku podatkowym poza terytorium Rzeczypospolitej Polskiej dochody (..) ma prawo odliczyć od podatku dochodowego, obliczonego zgodnie z art. 27, pomniejszonego o kwotę składki, o której mowa w art. 27b, kwotę obliczoną zgodnie z ust. 2.

Zgodnie ze wspominanym już stanowiskiem Ministerstwa Finansów ws. wpływu MLI na rozliczanie osób fizycznych, kwota odliczenia od należnego podatku jest dzięki niej równa temu, co zostałoby zaoszczędzone, gdyby w miejsce opodatkowania dochodów zagranicznych w Polsce zastosować metodę wyłączenia z progresją.

Podsumowując, charakter obligatoryjny posiadają postanowienia MLI dotyczące eliminacji nadużywania umów o unikaniu podwójnego opodatkowania oraz te, które odnoszą się do możliwości usprawnienia rozwiązywania sporów podatkowych, stanowiące minimalny standard. Skomplikowana i nieostra klauzula PPT to międzynarodowy odpowiednik dla klauzuli przeciwko unikaniu opodatkowania zawartej już w lipcu 2016 roku w art. 119a polskiej Ordynacji podatkowej. Podstawowa różnica między nimi wynika z przedmiotu, którego dotyczy. W tym przypadku chodzi tylko o struktury lub transakcje transgraniczne.

Konsekwencje Konwencji będą widoczne najwcześniej na początku 2020 roku, czyli od roku kalendarzowego następującego po jej ratyfikacji (lub nawet później). Konwencja z pewnością nie będzie niosła ze sobą poważnych negatywnych konsekwencji w stosunku do osób fizycznych, których dotyczą porozumienia o unikaniu podwójnego opodatkowania. Jedyną prawdopodobną konsekwencją dla dyrektorów brytyjskich spółek LTD może być obowiązek złożenia zeznania podatkowego w Polsce, nawet jeśli ich dochody pochodzą wyłącznie z zagranicy. W praktyce zmiana metody to ewentualne dodatkowe obowiązki administracyjne. Jeśli nie wiadomo, o co chodzi, to chodzi o… Właśnie, o co?

Konieczność uwzględniania w PIT dochodu zagranicznego, automatycznie podniesie ewidencjonowane przez Główny Urząd Statystyczny zarobki przeciętnego Polaka. Rządzący często na podstawie wskaźników gospodarczych budują swoje poparcie polityczne. W tym przypadku przypiszą sobie kolejny sukces. Nikt tak dobrze nie uczy kreatywnej księgowości jak sam aparat państwa, prawda? Potencjalne uchylenie ulgi abolicyjnej jest co najmniej wątpliwe, a nawet zupełnie nieprawdopodobne, ponieważ zaważyłoby na opodatkowaniu wielu osób, które przebywają na emigracji w celach zarobkowych, a swoje centrum interesów życiowych posiadają na terenie Polski:

Źródło: Konwencja Wielostronna (MLI) a opodatkowanie PIT osób fizycznych pracujących w UK, Ministerstwo Finansów

Na podstawie dotychczas posiadanej wiedzy trudno ustalić, czy MLI będzie miało wpływ na prowadzenie mniejszych firm za granicą. Zgodnie z powszechnymi informacjami, ustawa ma tylko na celu uniemożliwienie większym korporacjom agresywnych optymalizacji podatkowych – jednak przezorny zawsze ubezpieczony. Zapewniamy, że zmiany w międzynarodowym prawie podatkowym są przez nas na bieżąco monitorowane.

Jeśli temat MLI nadal spędza Ci sen z powiek lub chciałbyś związane z tą umową własne obiekcje skonfrontować z wiedzą naszego doradcy – napisz do nas lub umów się na bezpłatną konsultację.