Aktualizacja: 14 listopada 2018 r. Trybunał Konstytucyjny wydał wyrok w zakresie w zakresie zgodności

z Konstytucją nowelizacji ustawy o systemie ubezpieczeń społecznych. Według Trybunału, ustawa zmieniająca narusza art. 7 Konstytucji RP, co oznacza, że od 1 stycznia 2019 r. nie nastąpi planowane zniesienie górnego limitu składek na ubezpieczenia emerytalne i rentowe, powyżej którego nie płaci się składek.

O co chodzi?

MRPiPS opublikowało Projekt ustawy o zmianie ustawy o systemie ubezpieczeń społecznych oraz niektórych innych ustaw (z dnia 18 października 2017 r.), dotyczący zniesienia dotychczasowego górnego limitu składek ZUS. 30 października Rada Ministrów przyjęła projekt ustawy. Następnie 24 listopada Sejm uchwalił ustawę znoszącą górny limit.

Pierwotnie projekt zakładał zniesienie limitu już od stycznia 2018 r, jednak 7 grudnia Senat wniósł poprawkę do ustawy, w związku z którą nastąpi to od 1 stycznia 2019 r.

Idea limitu składek ZUS

Od 18 lat w Monitorze Polskim możesz znaleźć wysokość rocznej stawki, powyżej której nie odprowadza się składek emerytalnych i rentowych, tj. 30-krotności prognozowanego przeciętnego wynagrodzenia:

- w 2017 r. wynosiła ona 127.890,00 zł (co daje limit miesięczny 10.657,50 zł),

- w 2018 r. wynosiła ona 133.290,00 zł (co daje limit miesięczny 11.107,50 zł).

Limit ten stworzono celowo, aby w przyszłości ZUS nie musiał wypłacać bardzo wysokich świadczeń, co sprzyjało “spłaszczeniu” struktury wypłacanych emerytur. Mówiąc wprost – najwyższe emerytury nie miały rażąco różnić się od tych najniższych.

Kondycja finansowa ZUS

Nie sposób pominąć problemu kondycji finansowej ZUS-u, podczas analizy tego tematu. Faktem jest, że większość systemów emerytalnych w krajach rozwiniętych ma ogromne wyzwanie, aby sensownie rozplanować budżet w obliczu niesprzyjających warunków, tj. starzejącego się społeczeństwa.

Na niekorzyść polskiego systemu wpływa ciągły dialog społeczny i działania dotyczące obniżenia wieku emerytalnego. Już w tym roku z prawa do wcześniejszej emerytury skorzystało więcej osób, niż szacował rząd.

Nie pomaga również analiza dużych problemów finansowych ZUS w latach 2009-2014, które trwają nadal i niestety będą się pogłębiać. W raporcie NIK, możesz przeczytać m.in.:

“Z tytułu pożyczek udzielonych ze środków budżetu państwa zadłużenie ZUS na koniec 2015 r. wynosiło 45.326,0 mln zł. W dniu 18 marca 2016 r. podpisano czternaście aneksów do umów pożyczek zawartych pomiędzy Skarbem Państwa a ZUS w latach 2009–2014, w wyniku czego po raz kolejny przesunięto termin spłaty zadłużenia w wysokości 39.151,9 mln zł, tym razem na 31 marca 2017 r. Pozostałe pięć umów pożyczek, których termin spłaty określony był na 31 marca 2019 r., na łączną kwotę 6.174,1 mln zł, nie zostało aneksowanych. W dniu 1 grudnia 2016 r. została zawarta nowa umowa pożyczki na kwotę 1.000,0 mln zł, na okres do 31 marca 2019 r. Zadłużenie ZUS wobec Skarbu Państwa wzrosło na dzień 31 grudnia 2016 r. do kwoty 46.326,0 mln zł. Na mocy art. 15 ustawy z dnia 2 grudnia 2016 r. o szczególnych rozwiązaniach służących realizacji ustawy budżetowej na 2017 r., pożyczki te zostały umorzone w dniu 1 stycznia 2017 r., a stan zadłużenia ZUS wyniósł 7.174,1 mln zł.”

Reasumując, ZUS nie upadnie, a co za tym idzie FUS (Fundusz Ubezpieczeń Społecznych) będzie potrzebował coraz większego zastrzyku finansowego ze strony Skarbu Państwa.

“Najwyższa Izba Kontroli stoi na stanowisku, że każde udzielenie pożyczki na potrzeby FUS powinno skutkować nowym zapisem aktualizującym, gdyż należności z tytułu pożyczek dla ZUS są co do zasady należnościami nieściągalnymi. Brak jest podstaw do uznania, że pozostałe, dotąd nieumorzone pożyczki zostaną zwrócone – niedobór środków w FUS na wypłaty rent i emerytur ma bowiem charakter strukturalny.”

Kto zyska?

Sektor finansów publicznych z tytułu zniesienia limitu składek ZUS spodziewa się dodatkowych 5,4 mld zł. Takie są przynajmniej szacunki. Ciężko jest pominąć wpływ narastających i nieuchronnych potrzeb finansowych ZUS i przyjąć do wiadomości czynniki, które komunikuje resort finansów. Podkreśla on, że główną motywacją do zmiany jest solidarność społeczna (więcej możesz dowiedzieć się czytając uzasadnienie projektu).

Kto straci?

Krótkofalowo

W pierwszej kolejności zniesienie limitu składek dotknie osoby, których miesięczne wynagrodzenie przekracza 2,5 krotność średniego wynagrodzenia – w tym momencie 10 658 zł brutto (na rękę niecałe 7 200 zł).

Długofalowo

Rząd szacuje, że zmiany mogą dotyczyć 350 tys. osób. Komuś może wydawać się, że tylko najbogatsi będą dotknięci. Niekoniecznie, bo jeśli dorzucimy ich wypracowane wysokie i zasłużone emerytury, to efekt długofalowy będzie taki, że ogół ludzi pracujących będzie zmuszony do ich finansowania.

Nie bez powodu w większości artykułów opisujących zniesienie limitu składek ZUS, głównym bohaterem jest informatyk. Na pewno masz świadomość, że grupa specjalistów IT zarabia dobrze.

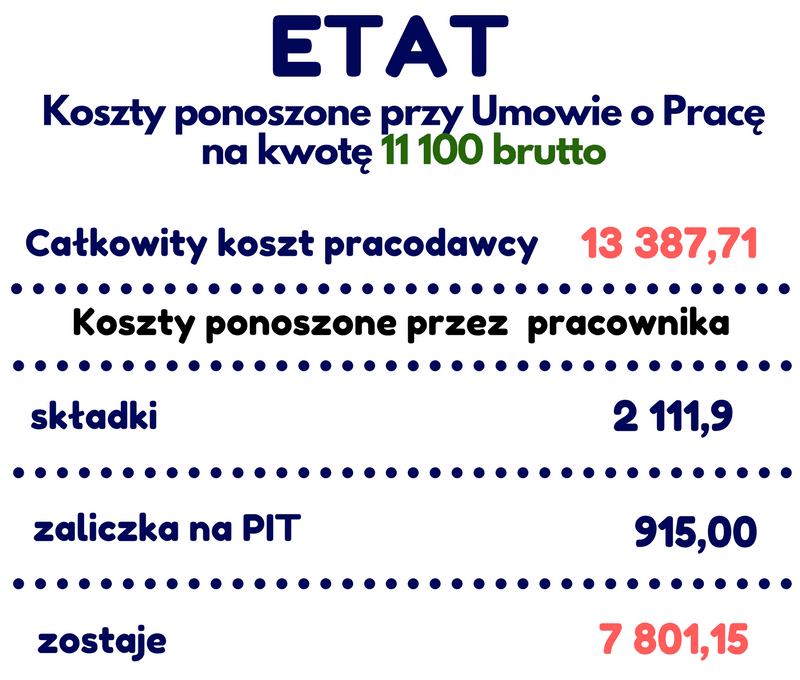

W standardowej umowie o pracę mamy dwóch płatników – pracodawcę i pracownika. Większość kosztów poniesie grupa pracodawców (dogłębną analizę możesz znaleźć tutaj). Prześledzimy więc sytuację informatyka, z punktu widzenia pracownika i pracodawcy.

Rozwiązania oparte na modelu współpracy B2B

Temat rozwiązania opartego na modelu B2B z perspektywy pracodawcy, a także punkt widzenia pracownika, został już poruszony na naszej stronie. Krótko mówiąc, jako pracodawca, który chce pominąć zbędne koszty pracy możesz zaproponować swojemu etatowemu pracownikowi przejście na inny model korzystniejszy dla obu stron.

Jeśli jesteś pracownikiem, możesz:

- otworzyć spółkę LTD, jeśli Twoja praca opiera się na działaniu jako tzw. freelancera,

- otworzyć spółkę z o.o., w której legalnie nie musisz płacić ZUS-u,

- otworzyć standardową działalność gospodarczą, która nie otwiera tylu możliwości, na ile pozwalają na to powyższe rozwiązania.

SOVA rekomenduje

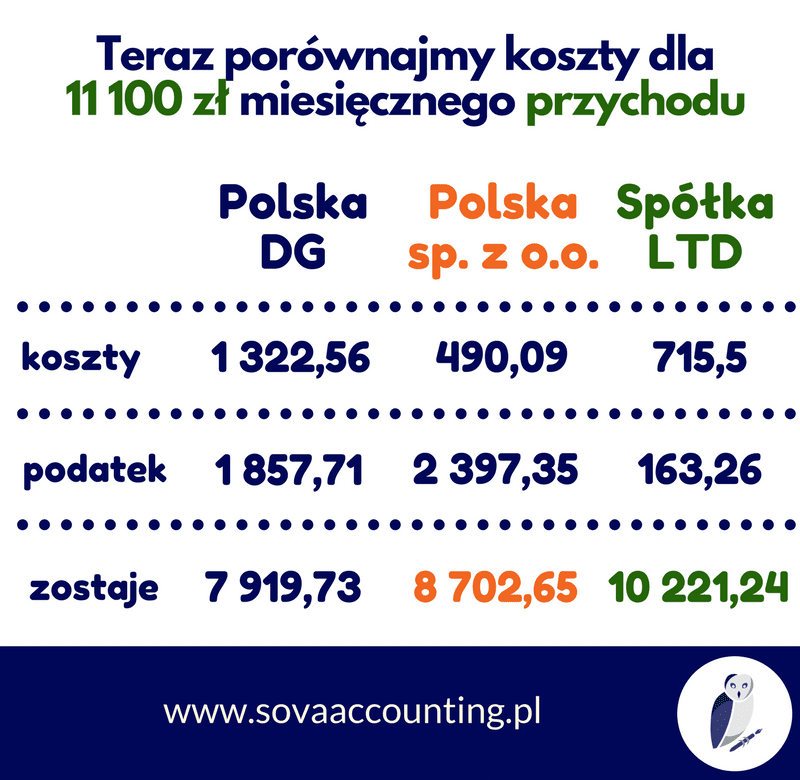

Konkretne rozwiązania dla przychodów 11 100 PLN (2 291, 87 GBP), wykraczających poza górny limit ZUS w 2018 roku.

Bazowy punkt odniesienia dla przychodów 11 100 – działalność gospodarcza

Przychód: 11 100 PLN

Koszty: 1172,56 PLN (ZUS) + 150 PLN (księgowość) = 1322,56 PLN

Dochód do wypłacenia: 9777,44 PLN

Podatek dochodowy (liniowy): (19% * 9777,44 PLN) = 1857,71 PLN (rocznie 22 292,52 PLN)

Pozostaje: 7 919,73 PLN

Spółka LTD

Dla dochodów w wysokości 27 914,52 GBP rocznie najbardziej opłacalnym rozwiązaniem będzie zatrudnienie trzech dyrektorów i wypłacanie maksymalnej ilości pieniędzy w formie pensji dyrektorskich.

W sumie od przychodów 27 914,52 GBP (ok. 133 200 PLN) zapłacisz w tym przypadku 410,710 GBP podatku (1 959,09 PLN), czyli ok. 1,5% całej kwoty. Tutaj znajdziesz informację o tym, jak obliczyć podatki w UK przy wyższych dochodach.

Spółka z ograniczoną odpowiedzialnością

Obecnie, miesięczna opłata na ZUS dla osób prowadzących działalność gospodarczą wynosi: 1172,56 PLN.

W spółce proponujemy abyś powołał się na stanowisko w zarządzie i równolegle zatrudnił się na 1/8 etatu, by zapewnić sobie ubezpieczenie, płacąc składki od 262,50 PLN, czyli 1/8 pensji minimalnej, która wzrośnie od stycznia 2018. Przy takiej pensji brutto odprowadzisz łącznie 90,09 PLN składek, a pozostanie Ci 226,51 PLN.

Więcej o spółce z ograniczoną działalnością dla branży IT tutaj.

Przychód: 11 100 PLN

Koszty: 400 PLN (księgowość) + 90,09 PLN (1/8 etatu) = 490,09 PLN

Dochód do wypłacenia: 7127,33 PLN (opodatkowane na 18%) + 3482,58 PLN (opodatkowane na 32%) = 10 609,91 PLN

Podatek dochodowy: 18% * 7 127,33 PLN + 32% * 3482,58 PLN = 2 397,35 PLN

Pozostaje: 11 100 PLN – 2 397,35 PLN = 8702,65 PLN

Jeśli masz jakiekolwiek pytania dotyczące brytyjskiej spółki LTD lub polskiej spółki z o.o. bądź zastanawiasz się nad wyborem optymalnej formy działalności gospodarczej – napisz do nas. Jeśli chcesz być na bieżąco, odwiedź naszą stronę na facebooku.