Jakie są różnice między dyrektorem a pracownikiem firmy?

Podstawowa różnica jest taka, że dyrektor zostaje mianowany w spółce przez jej właścicieli – udziałowców, podczas walnego zgromadzenia. Standardowo, niezależnie od tego czy mamy do czynienia z polską czy brytyjską firmą, dyrektor wykonuje swoją pracę w oparciu o inne zasady niż pozostali pracownicy. Mimo, że jest on traktowany jak pracownik, nie działa zazwyczaj na podstawie umowy o pracę, dzieło, czy zlecenie i posiada w spółce dodatkowe uprawnienia oraz zdolność do podejmowania decyzji.

Jak to wygląda w Wielkiej Brytanii?

Spółka LTD to w Wielkiej Brytanii, podobnie jak w Polsce, druga pod względem popularności forma prowadzenia biznesu po działalności gospodarczej, czyli Self-Employed w UK. Według danych z 2013. roku, 76% biznesów w Wielkiej Brytanii nie zatrudniało ani jednego pracownika – działały one jako jednoosobowe działalności gospodarcze lub jednoosobowe spółki LTD. Jak to jednoosobowe spółki LTD? Przecież dopiero co opisaliśmy konieczność mianowania dyrektora podczas walnego zgromadzenia udziałowców, kto i gdzie miałby się gromadzić w spółce jednoosobowej? Faktycznie, polska spółka z ograniczoną odpowiedzialnością wymaga do sprawnego funkcjonowania co najmniej dwóch osób, jednak w przypadku jej brytyjskiego odpowiednika, spółki LTD, wygląda to nieco inaczej. Sam termin “spółka” może być tu trochę mylący, ponieważ został on przypisany tej formie działalności dla ułatwienia, ze względu na jej podobieństwo do polskiej spółki z o.o. oraz ograniczoną odpowiedzialność – limited liability – członków zarządu. Pełna brytyjska nazwa omawianej spółki LTD to: Private Company Limited by Shares i nie ma żadnego aktu prawnego, który uniemożliwiałby prowadzenie takiej firmy w pojedynkę, co więcej – jest to nawet bardzo powszechne! Możesz założyć taką firmę będąc jej jedynym udziałowcem i mianować się w niej dyrektorem, bez konieczności spisywania umowy o pracę.

Na czym polega praca dyrektora?

Bardzo często, dyrektorem zostaje mianowany były pracownik z firmy lub osoba wysoce wyspecjalizowana w zakresie jej działalności i zdarza się, że sam dyrektor wykonuje dla firmy prace związane właśnie z jej standardową działalnością. Nie da się ukryć, że w większych organizacjach, dyrektor ma za zadanie kierować firmą w zgodzie z dobrem jej udziałowców, pracowników i kontrahentów, nadzoruje wszelkie działania pracowników, deleguje zadania, komunikuje się z udziałowcami, itd. Jednak w przypadku wspomnianych wcześniej firm jednoosobowych, czy po prostu małych firm, dyrektor może być równolegle udziałowcem i bardzo często wykonuje równie wiele, jeśli nie większość, czynności związanych z prowadzeniem biznesu na co dzień, a sprawami menedżerskimi zajmuje się kiedy zajdzie taka konieczność. Więcej o obowiązkach dyrektora przeczytasz w artykule: Kto Może Założyć Firmę w Anglii Podsumowując, nawet jeśli mieszkasz w Polsce, możesz zarejestrować firmę w Anglii, samodzielnie mianować się w niej dyrektorem i zacząć prowadzenie biznesu.

Jak będą opodatkowane dochody dyrektora spółki LTD w Polsce?

Informacje na en temat można znaleźć w Konwencji o unikaniu podwójnego opodatkowania między Polską a Wielką Brytanią

Artykuł 15 Wynagrodzenia dyrektorów Wynagrodzenia dyrektorów i inne podobne wypłaty, które osoba mająca miejsce zamieszkania w jednym Umawiającym się Państwie otrzymuje z tytułu członkostwa w radzie dyrektorów lub w radzie nadzorczej spółki mającej siedzibę w drugim Umawiającym się Państwie, mogą być opodatkowane w tym drugim Państwie.

Jak widzisz, dochód z tytułu pełnienia funkcji w zarządzie zagranicznej spółki – pensję dyrektorską – można opodatkować w miejscu rezydencji spółki. Na tej podstawie osoba mieszkająca na co dzień w Polsce zatrudniona jako dyrektor w spółce LTD może opodatkować swoje dochody z tego tytułu w Wielkiej Brytanii i tym samym skorzystać z brytyjskich kwot wolnych od podatku. Dochody dyrektora w spółce LTD są opodatkowane następująco:

- 0% dla dochodów z przedziału 0 – 8 632 GBP w skali roku

- 12% lub 25.8% dla dochodów z przedziału 8 632 – 12 500 GBP w skali roku

- 32% lub 34.4% dla dochodów z przedziału 12 500 – 50 000 GBP w skali roku

Dlaczego 12% lub 25.8%? Ponieważ, jeśli Twoja firma zatrudnia poza Tobą jakiegokolwiek innego dyrektora lub pracownika, pojawia się możliwość wykorzystania ulgi Employment Allowance zwalniającej do pewnego momentu z opłacania składek na ubezpieczenie po stronie pracodawcy. Więcej na ten temat dowiesz się z artykułu Spółka LTD a Wyższy Dochód W porządku, w takim razie, jeśli możesz zarejestrować firmę w Anglii i opodatkować tam swoje wynagrodzenie z tytułu pełnienia funkcji w zarządzie co z podatkami w Polsce? Przecież na co dzień mieszkasz w tym kraju, tu znajduje się Twój ośrodek interesów życiowych, może nawet wciąż osiągasz w Polsce dochody na podstawie umów o dzieło lub zlecenia. Jeśli pensja dyrektorska ze spółki LTD nie będzie Twoim jedynym dochodem, musisz uwzględnić ją w swoim zeznaniu rocznym PIT. Ale bez obaw! Nie zapłacisz od niego kolejnego podatku (zadbała o to Konwencja), pensja dyrektorska będzie wykorzystana jedynie do ustalenia podstawy opodatkowania Twoich polskich dochodów. Aby lepiej zobrazować cały ten mechanizm przyjrzyjmy się bliżej dwóm przykładom:

Przykład I

Załóżmy, że w ciągu roku zarobiłeś w Wielkiej Brytanii 8 632 GBP, czyli tyle, ile wynosi obecnie próg wolny od składek na ubezpieczenie, Primary Threshold. 8 632 GBP to w przeliczeniu po kursie funta z 09.04.2019 r. około 43 033 PLN. Do tego osiągnąłeś w Polsce 25 000 PLN dochodu poprzez pracę wykonaną na umowę zlecenia. W tym przykładzie Twoje łączne dochody do określenia stawki podatkowej nie przekraczają pierwszego progu podatkowego (85 528 PLN), czyli dochody z umowy zlecenia będą opodatkowane stawką 18%. Nie zmienia się nic.

Przykład II

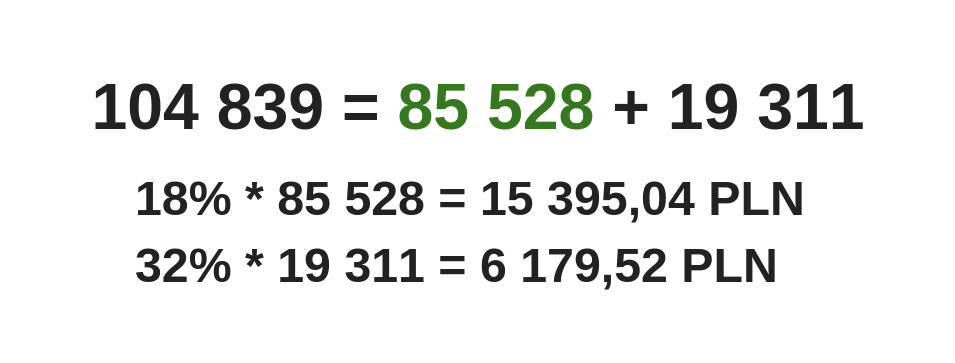

Wyobraźmy sobie teraz nieco inną sytuację, załóżmy, że otrzymałeś 11 000 GBP (kwota wolna od podatku dochodowego w UK, jednak z uwzględnieniem procentowych składek na ubezpieczenie) z tytułu pełnienia funkcji w zarządzie brytyjskiej spółki LTD oraz dodatkowe 50 000 PLN w Polsce z pracy na podstawie umowy zlecenia. W tej sytuacji Twój dochód z UK wynosi w przeliczeniu ok. 54 839 PLN i zsumowany z polskimi dochodami da łącznie 104 839 PLN przekraczając pierwszy próg podatkowy w Polsce. Jak wcześniej wspomnieliśmy, dochód z Wielkiej Brytanii nie będzie opodatkowany w Polsce, ale zostanie wykorzystany do określenia stawki podatku dla dochodu z Polski w następujący sposób: Obliczamy opodatkowanie zsumowanych dochodów tak, jakby zostały w całości osiągnięte w Polsce, czyli:

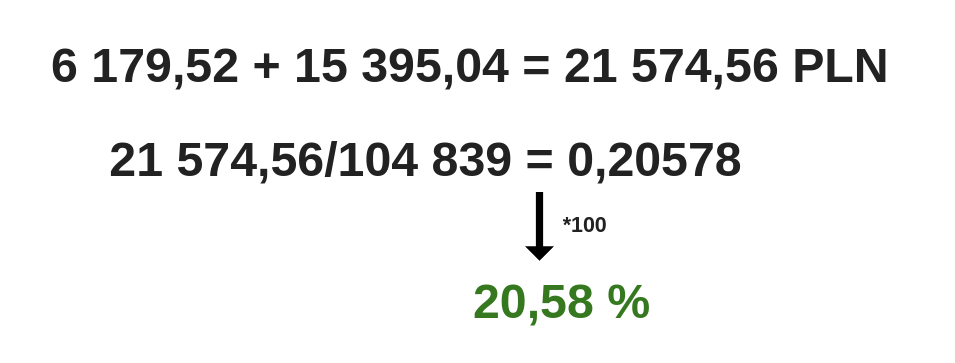

Następnie tak zsumowane podatki dzielimy przez sumę dochodu z Polski i z Wielkiej Brytanii. Po pomnożeniu wyniku przez 100 uzyskamy stopę procentową jaką opodatkować należy dochód osiągnięty w Polsce:

Taką stawka będzie opodatkowane 50 000 PLN wynagrodzenia z tytułu pracy na umowę zlecenia w Polsce. Trzeba jednak pamiętać, że powyższy przykład jest nieco uproszczony. W praktyce, sugeruje się aby do przeliczenia wynagrodzenia z Wielkiej Brytanii na złotówki wykorzystywać kurs NBP z dnia poprzedzającego dzień otrzymania wynagrodzenia. Oznaczałoby to, że jeśli wypłacasz sobie pensję co miesiąc, musisz dokonać 12 przeliczeń aby wiedzieć ile dokładnie musisz przelać do polskiego Urzędu Skarbowego.

Chyba, że Twoja spółka LTD posiada konto złotówkowe w polskim banku. W tej sytuacji wyliczenie stawki podatku, jak sam z resztą widzisz, jest bardzo proste. Deklarację tak osiągniętych dochodów należy złożyć za pomocą formularzy PIT-36 oraz PIT/ZG.

To byłoby wszystko na temat rozliczenia dochodów dyrektora brytyjskiej spółki LTD w Polsce. Jeśli masz jakiekolwiek pytania dotyczące treści tego artykułu lub zastanawiasz się nad przeniesieniem firmy do Anglii, ale nie masz pewności czy będzie to dla Ciebie dobra decyzja – skontaktuj się z nami lub umów na bezpłatną konsultację z naszym profesjonalistą: