Self-Employed (Sole Trader)

Self-Employed to brytyjski odpowiednik polskiej Działalności Gospodarczej. Jest to forma prawna dostępna jedynie dla brytyjskich rezydentów – więcej informacji na temat rezydencji podatkowej znajdziesz w naszym artykule: Rezydencja podatkowa spółki a osoby fizycznej. Aby zarejestrować Self-Employed trzeba posiadać adres w UK oraz numer NIN (angielski odpowiednik nr PESEL) .

Jak zarejestrować Self-Employed?

Aby zarejestrować działalność Self Employed należy złożyć wniosek do HMRC – formularz można złożyć online lub wysłać w formie tradycyjnego listu.

Warto podkreślić, że prowadzenie działalności możliwe jest również w momencie oczekiwania na odpowiedź ze strony urzędu – kluczowym elementem jest data rozpoczęcia działalności, wskazana we wniosku rejestracyjnym.

Jakie są obowiązki osoby samozatrudnionej?

Każda osoba samozatrudniona w Wielkiej Brytanii jest odpowiedzialna za:

- dokumentowanie wydatków i dochodów firmy,

- dostarczenie do urzędu corocznego Self Assessment,

- opłacanie podatku dochodowego i składek na ubezpieczenie (możesz to zrobić przy pomocy kalkulatora online),

- spłatę długów firmy,

- rejestrację do VAT po przekroczeniu progu rejestracji (85 000 GBP rocznych dochodów),

- rejestrację w CIS, jeśli działasz w branży budowlanej.

Zalety Self-Employed

Główne korzyści płynące z prowadzenia działalności w Wielkiej Brytanii w formie Self-Employed to:

- wysoka kwota wolna od podatku, jak w przypadku spółki LTD,

- niskie składki na National Insurance,

- długi okres rozliczenia podatkowego,

- prosta księgowość,

- brytyjska emerytura.

Wady Self-Employed

- Podobnie jak w przypadku polskiej Działalności Gospodarczej, prowadząc Self-Employed ponosisz pełną odpowiedzialność za długi firmy.

- Trudne przekształcenie w inną formę prawną, jeśli chciałbyś sprzedać część lub całość udziałów w firmie albo skorzystać z bardziej opłacalnych rozwiązań podatkowych.

- Konieczność przebywania w Wielkiej Brytanii przez większą część roku – forma dostępna tylko dla brytyjskich rezydentów.

Opodatkowanie Self-Employed

Podatek dochodowy – kwota wolna od podatku (tak jak w przypadku spółki LTD) wynosi 12 570 GBP rocznie. Powyżej tej kwoty podatek dochodowy wynosi:

- 20% dla dochodów rocznych 12 571 – 50 270 GBP

- 40% dla dochodów rocznych 50 271 – 150 000 GBP

- 45% dla dochodów rocznych powyżej 150 000 GBP

Składki na ubezpieczenia społeczne – osoby prowadzące Self Employed zobowiązane są odprowadzać 2 rodzaje składek na ubezpieczenia społeczne.

- Class 2 – 3,15 GBP tygodniowo jeżeli roczny dochód wynosi od 6 725 GBP do 11908GBP

- Class 4 – 10.25% od dochodów pomiędzy 11 909 GBP a 50 270 GBP rocznie,

3.25% od dochodów powyżej 50 270 GBP rocznie.

Ile kosztuje rozliczenie Self-Employed?

Rejestracja działalności w formie Self-Employed z naszą pomocą to koszt: 50 GBP netto.

Comiesięczne rozliczenie Self-Employed, wraz ze składaniem i kompletowaniem corocznego Self Assessment to koszt: od 40 GBP netto miesięcznie.

Jeśli masz jakiekolwiek pytania dotyczące tej formy prawnej, w każdej chwili możesz się z nami skontaktować poprzez e-mail lub telefonicznie.

Spółka LTD

Spółka LTD (Private Company Limited by Shares) to odpowiednik polskiej spółki z o. o.

Słowo “spółka” nie oznacza w tym przypadku konieczności rejestrowania firmy ze wspólnikami.

Spółkę LTD możesz zarejestrować samodzielnie. Stajesz się wtedy jej jedynym udziałowcem i możesz zatrudnić się w spółce jako dyrektor.

Spółkę LTD polecamy przede wszystkim:

• programistom,

• bloggerom,

• coachom/trenerom,

• fotografom,

• specjalistom ds. marketingu, itp.

Jak pewnie zauważyłeś, każdy z tych zawodów można określić jednym, wspólnym mianownikiem – freelancer.

Do ich wykonywania niepotrzebne są biura, zakłady, ani zezwolenia. Grono klientów zainteresowanych ich usługami nie ogranicza się do rządowych instytucji – są to zawody w 100% wolne.

Powyższa lista zawiera tylko kilka przykładów – zawodów oraz branż dla których prowadzenie spółki LTD będzie korzystnym rozwiązaniem, można znaleźć znacznie więcej.

Jeśli nie masz pewności czy Twoją pracę można w ten sposób zakwalifikować – napisz do nas!

Zalety prowadzenia spółki LTD

- Będąc dyrektorem i stuprocentowym udziałowcem w swojej spółce LTD, sam ustalasz wysokość swojej pensji.

- W Wielkiej Brytanii kwota wolna od jakiegokolwiek podatku, czy składek na ubezpieczenie w roku podatkowym 2022/2023 wynosi 9100 GBP rocznie.

- Po zwiększeniu pensji dyrektorskiej ponad próg 9100 GBP, dochodzą opłaty na ubezpieczenie, które w Wielkiej Brytanii zależne są od wysokości Twoich dochodów – nie ma tam konieczności opłacania co miesiąc określonej kwoty, jak wygląda to w przypadku polskiego ZUS-u.

Przeczytaj więcej na ten temat w naszym artykule – Spółka LTD a wyższy dochód – progi podatkowe w UK - Kwota wolna od brytyjskiego podatku dochodowego to 12 570 GBP rocznie

- Prostota prowadzenia działalności – prowadząc spółkę LTD w Wielkiej Brytanii nie tracisz czasu na zbędną biurokrację.

Po tym jak Twoja firma zostanie zarejestrowana, jej prowadzenie będzie sprowadzało się z Twojej strony do gromadzenia i przesyłania nam faktur wystawionych i otrzymanych przez Twoją spółkę – całą resztą zajmie się nasze biuro, jako Twój przedstawiciel. - Kontrole skarbowe w Wielkiej Brytanii są raczej rzadkie (z założenia raz na 5 lat) i przeprowadzane najczęściej przez telefon – w rozmowie z Tobą lub Twoim księgowym.

Wady spółki LTD

- Spółka LTD nie może wynajmować w Polsce nieruchomości, ani posiadać tutaj “zakładu”. Posiadanie zakładu wiąże się z koniecznością otwarcia w Polsce oddziału spółki LTD – co z kolei pociąga za sobą duże koszty organizacyjne oraz konieczność prowadzenia księgowości jednocześnie w UK i w Polsce. Oddział również byłby zobowiązany do płacenia podatku CIT i VAT w Polsce.

Możesz natomiast wykonywać swoją pracę we własnym lub wynajmowanym przez siebie, jako osobę fizyczną, mieszkaniu, tak długo jak samo mieszkanie nie służy do celów czysto biznesowych – nie przyjmujesz w nim klientów, nie jest integralną częścią Twojej działalności.

Jeśli jednak jesteś np. fryzjerem i przyjmujesz klientów w przystosowanym do tego pomieszczeniu – posiadasz już “zakład”. To samo tyczy się handlowców, którzy sprowadzają towar np. z Chin i magazynują go na terenie Polski. Jednak jeśli w transakcji jesteś tylko pośrednikiem i chiński producent wysyła towar bezpośrednio do Twojego klienta (dropshipping) – taki zakład nie występuje i możesz prowadzić działalność jako spółka LTD.

- Nie możesz zatrudniać pracowników na etat ani na umowę zlecenie. W tym celu musiałbyś stworzyć dla spółki oddział lub zarejestrować oddzielną spółkę z o.o.,

W niektórych sytuacjach takie rozwiązanie może być jednak opłacalne. .

Jeśli chcesz wiedzieć jakie rozwiązanie będzie korzystne dla Ciebie – skontaktuj się z nami lub umów się na bezpłatną konsultację. Doradzimy Ci w oparciu o Twoją indywidualną sytuację.

Rejestracja spółki LTD

Chcąc zarejestrować spółkę LTD we współpracy z nami, wystarczy że wypełnisz jeden prosty formularz rejestracyjny z podstawowymi danymi dla HMRC – my zajmiemy się całą resztą.

Cały proces rejestracji spółki z pomocą naszego biura trwa około 5 dni roboczych (Brytyjski urząd ma 3 dni robocze na inkorporację spółki).

Ile kosztuje rozliczenie spółki LTD?

Pełna rejestracja spółki LTD:

- Konsultacje w kwestiach związanych z formularzem rejestracyjnym,

- Udzielenie adresu do rejestracji,

- Rejestracja w Companies House,

- Przekazanie Certificate of Incorporation od Companies House,

- Przekazanie Memorandum of Association od Companies House,

- Przekazanie UTR number od HMRC,

- Złożenie podania o Company information w Companies House,

- Rejestracja w PAYE

- Uruchomienie Payroll dla dyrektora,

- Konsultacja w kwestii konta bankowego.

Koszt pełnej rejestracji: 100 lub 160 GBP netto.

Pełna obsługa księgowa spółki LTD:

- Bookkeeping,

- HMRC Annual Accounts,

- HMRC Tax Return,

- Companies House Annual Accounts,

- Companies House Confirmation Statement,

- Self-Assessment (jeden dyrektor),

- Payroll (jeden dyrektor),

- PAYE P60,

- PAYE P11D,

- Status ‘agent’ przed HMRC,

- Konsultacje związane z obsługą księgową,

- Service Address dla dyrektora,

- Wirtualne biuro z odbiorem korespondencji i przekazaniem w postaci zdjęć lub skanów.

Miesięczny koszt pełnej księgowości: od 115 GBP netto.

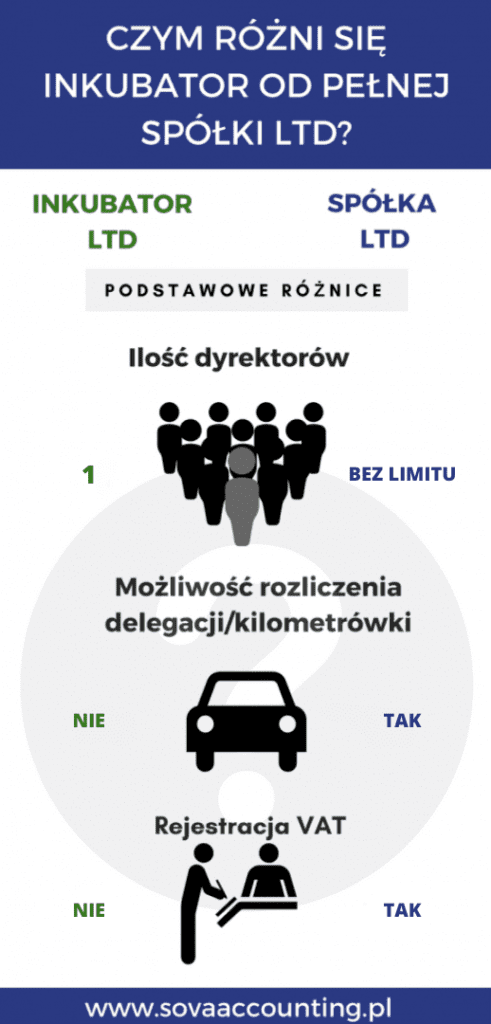

Jeśli planujesz dopiero rozpoczęcie biznesu i jeszcze nie wiesz czy Twój pomysł wypali, zastanów się nad rejestracją Inkubatora LTD – formy przejściowej dla rozpoczęcia biznesu w UK.

Podstawowe różnice między Self-Employed a Spółką LTD

Aby prowadzić działalność w formie Self-Employed musisz przebywać co najmniej 183 dni w roku na terenie Wielkiej Brytanii oraz posiadać tam adres zamieszkania – innymi słowy, musisz być brytyjskim rezydentem podatkowym.

W spółce LTD ważne jest jedynie aby rezydencja podatkowa spółki znajdowała się na terenie Wielkiej Brytanii.

To gdzie na co dzień mieszkają, a nawet i pracują dyrektorzy, czy udziałowcy nie wpływa na bezpieczeństwo tego rozwiązania, głównie ze względu na często wspominaną przez nas Konwencję między Rzecząpospolitą Polską a Zjednoczonym Królestwem Wielkiej Brytanii i Irlandii Północnej w sprawie unikania podwójnego opodatkowania i zapobiegania uchylaniu się od opodatkowania w zakresie podatków od dochodu i od zysków majątkowych, podpisaną w Londynie dnia 20.07.2006 r.

Dodatkowo, w przypadku działalności Self-Employed zobowiązany jesteś do opłacania składek na ubezpieczenie (National Insurance Contributions) już od początku prowadzenia działalności. Jednak wysokości składek na tym etapie są znikome, a przy wyższych przychodach składki te są niższe niż w przypadku spółki LTD.

Spółka LTD zobowiązana jest do płacenia podatku dochodowego od osób prawnych. Jeśli Twoje dochody znacznie przekroczą kwotę, którą można wypłacić w formie nieopodatkowanych pensji dyrektorskich i zdecydujesz się na wypłacanie pieniędzy ze spółki np. w formie dywidendy, zapłacisz od niej podatek dochodowy.

Self-Employed obarcza Cię pełną odpowiedzialnością za wszelkie długi i zobowiązania firmy. Tymczasem w spółce LTD taka odpowiedzialność praktycznie nie istnieje. Jest to istotne jeśli planujesz zaciągać na firmę kredyt lub zobowiązania z długim terminem spłaty.

Przy okazji, w spółce LTD posiadasz udziały. Sprzedaż biznesu lub podzielenie go, np. między członków rodziny, są dzięki nim dużo prostsze. Również jeśli będziesz chciał przyspieszyć rozwój firmy i wprowadzić do niej inwestora – udziały bardzo ułatwiają Ci cały ten proces.

Działalność w formie Self-Employed najczęściej wybierają Polacy mieszkający na terenie Wielkiej Brytanii. Nie oznacza to jednak, że jeśli mieszkasz w UK, spółka LTD nie jest dla Ciebie opłacalna. To trochę jak z polską Działalnością Gospodarczą i spółką z o.o. – mimo, że druga opcja często bywa nawet bardziej opłacalna, DG to po prostu pierwsze co przychodzi do głowy przedsiębiorcy rejestrującemu własny biznes.

Interesuje Cię zdalne prowadzenie księgowości dla Twojej działalności Self-Employed w Wielkiej Brytanii, chciałbyś założyć spółkę LTD? Napisz do nas lub umów się na bezpłatną konsultację.